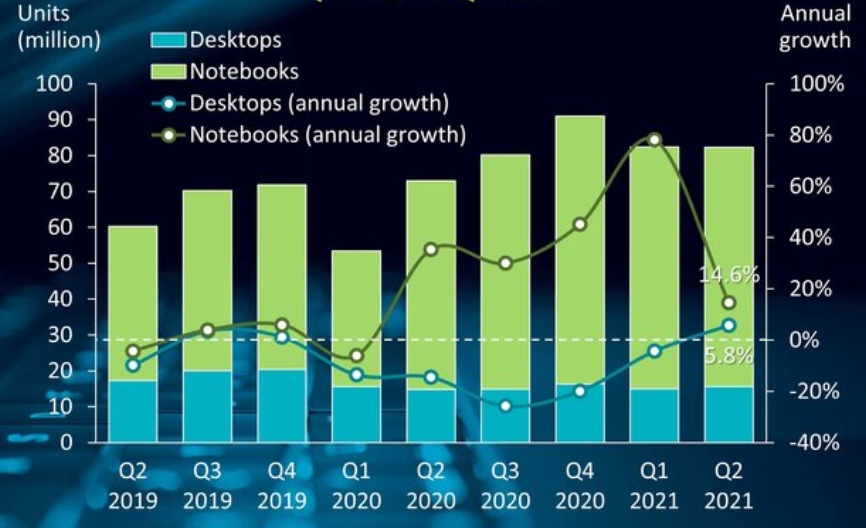

По данным Canalys, во II кв. текущего года в мире было отгружено 15,6 млн единиц настольных компьютеров, — на целых 5,8% больше, чем за тот же период годом ранее. Ноутбуки, разумеется, по-прежнему превалируют в канальных поставках: 66,7 млн единиц, +14,6% год к году. Однако и динамика роста подсегмента настольных ПК теперь уверенно позитивная, — в то время как спрос на мобильные компьютеры пусть пока и продолжает увеличиваться, но уже с очевидным замедлением.

В общей сложности поставки ПК в узком смысле (настольных плюс мобильных в классическом форм-факторе «ракушка» с учётом хромбуков) с апреля по июнь 2021 г. Canalys оценила в 82,3 млн единиц, что на 12,8% больше, чем за тот же период 2020-го. Впрочем, обращают на себя внимание не столько эти величины сами по себе, сколько динамика поставок (год к году) на протяжении последних нескольких кварталов (см. иллюстрацию).

На графике видно, что мировые отгрузки ноутбуков во II кв. прошлого года стремительно взлетели, в III кв. чуть просели (всё равно демонстрируя положительные показатели роста год к году) — и снова вернулись к резкому взлёту в IV кв. 2020-го и особенно в I кв. 2021-го. Здесь явно проявило себя в глобальном масштабе стремление перешедших на удалёнку офисных работников и учащихся обзавестись мобильным компьютером, ставшим для многих в прошлом году насущной необходимостью.

При этом и серьёзные нарушения мировых логистических маршрутов, и начавшая вдруг ощущаться ИТ-производителями нехватка целого ряда компонентов и материалов привели к формированию внушительного плеча отложенного спроса. Судя по графику динамики поставок ноутбуков, уже во II кв. текущего года спрос этот оказался в основном удовлетворён, хотя и продолжает по-прежнему оставаться достаточно высоким.

Совсем другую динамику демонстрируют мировые поставки настольных ПК. С IV кв. 2019 г. они лишь сокращались от квартала к кварталу. Правда, в III кв. 2020-го наметился перелом: темпы этого сокращения начали уменьшаться. И вот с апреля по июнь года нынешнего поставки настольных ПК в мире наконец-то превзошли достижение II кв. 2020-го — на целых 5,8%, до 15,6 млн единиц. В область положительных величин динамика роста отгрузок десктопов в последний раз до того выбиралась лишь в III-IV кв. 2019 г.

Аналитики объясняют этот феномен возвращением на рынок ПК крупных коммерческих заказчиков. Именно они традиционно делают ставку на стационарные системы, что в условиях ослабления коронавирусной ограничений (и, как следствие, всё более заметной миграции значительной доли сотрудников в привычные офисы) способствует росту потребности в десктопах. Многие сотрудники, конечно, не намерены без боя возвращаться в свои кьюбиклы и опен-спейсы, но корпоративные методы убеждения могут быть чрезвычайно доходчивыми.

Ноутбуки же десктопам предпочитают как раз, по большей части, частные потребители и представители СМБ. Интересно, что именно во II кв. насыщение рынка мобильными ПК и соответствующее снижение темпов спроса оказалось удачнейшим образом скомпенсировано увеличением интереса крупных заказчиков к настольным системам. Если тенденция эта сохранится, с июля по сентябрь можно ожидать пересечения двух обсуждаемых графиков — с превышением темпов роста сегмента настольных ПК над ноутбучным. Впрочем, учитывая, что на третий квартал приходится пора активной подготовки к новому учебному году, поставки мобильных ПК вполне могут совершить новый резкий скачок вверх.

Говоря о расстановке вендоров в первой пятёрке мирового рынка ПК во II кв. 2021-го, аналитики подчёркивают, что среди этих компаний лишь HP испытала рост, исчисляемый единицами процентов год к году, тогда как у прочих соответствующие показатели выражаются двузначными величинами. Canalys отмечает, что такое положение дел обусловлено относительно более слабыми результатами, продемонстрированными HP за отчётный квартал в Японии и в регионе EMEA.

Таблица. Поставки ПК в узком смысле (включая хромбуки) в канал за II кв. 2020 и 2021 гг. по вендорам, млн единиц, и их динамика, %

|

Вендор |

Поставки во II кв. 2021 г., млн единиц |

Доля рынка во II кв. 2021 г., % |

Поставки во II кв. 2020 г., млн единиц |

Доля рынка во II кв. 2020 г., % |

Динамика объёмов поставок за год, % |

|---|---|---|---|---|---|

|

Lenovo |

20,004 |

24,3 |

17,434 |

23,9 |

+14,7 |

|

HP |

18,594 |

22,6 |

18,082 |

24,8 |

+2,8 |

|

Dell |

13,976 |

17,0 |

11,994 |

16,4 |

+16,5 |

|

Apple |

6,412 |

7,8 |

5,351 |

7,3 |

+19,8 |

|

Acer |

6,027 |

7,3 |

4,984 |

6,8 |

+20,9 |

|

Прочие |

17,314 |

21,0 |

15,138 |

20,7 |

+14,4 |

|

Итого |

82,327 |

100,0 |

72,983 |

100,0 |

+12,8 |

Источник: Canalys, июль 2021 г.

Безусловно, продолжающийся дефицит компонентов и материалов продолжает сдерживать темпы роста глобального рынка ПК. Однако в известном смысле для ИТ-канала это даже позитивная новость. Дело в том, что физическая невозможность разом удовлетворить весь отложенный спрос на персональные компьютеры делает рынок более прогнозируемым; позволяет сохранять уверенность, что и в следующем квартале, и далее новенькие ПК на складах залёживаться не будут.

Дополнительно поспособствует тому и ожидаемый будущей осенью релиз Windows 11 с её строгими, чтобы не сказать ультимативными, требованиями к «железу». Необходимость обновить парк как минимум пятилетней (и более) давности машин наверняка побудит корпоративных заказчиков из самых разных отраслей хозяйства к дальнейшему росту корпоративных закупок десктопов — как минимум до конца текущего года.

Источник: Максим Белоус, crn.ru